過去の日本(高度経済成長やバブル時代)では、増益増収が正義とされ、売上額などの「規模」の大きさが、企業評価でも良しとされてきました。しかしその後の長い停滞やグローバル化の中で、「規模」よりも「効率」を測るROEやROAが企業評価の物差しとして普及していきました。

さらに2014年、伊藤レポート(欧米に比べ日本企業のROEが極端に低くいと指摘した経産省の報告書)で、具体的ROEの指標(最低限8%)が出されたことで、多くの企業がROEを重要視するようになりました。

またJPX日経インデックス400などの銘柄選定基準に「3年平均のROE」が指標となっているのもROEが重要視されるきっかけにもなりました。

しかしROEには「数値を操作」できる欠点があったので、今回それを解決する「ROIC」について解説していきます。

ROICとは?

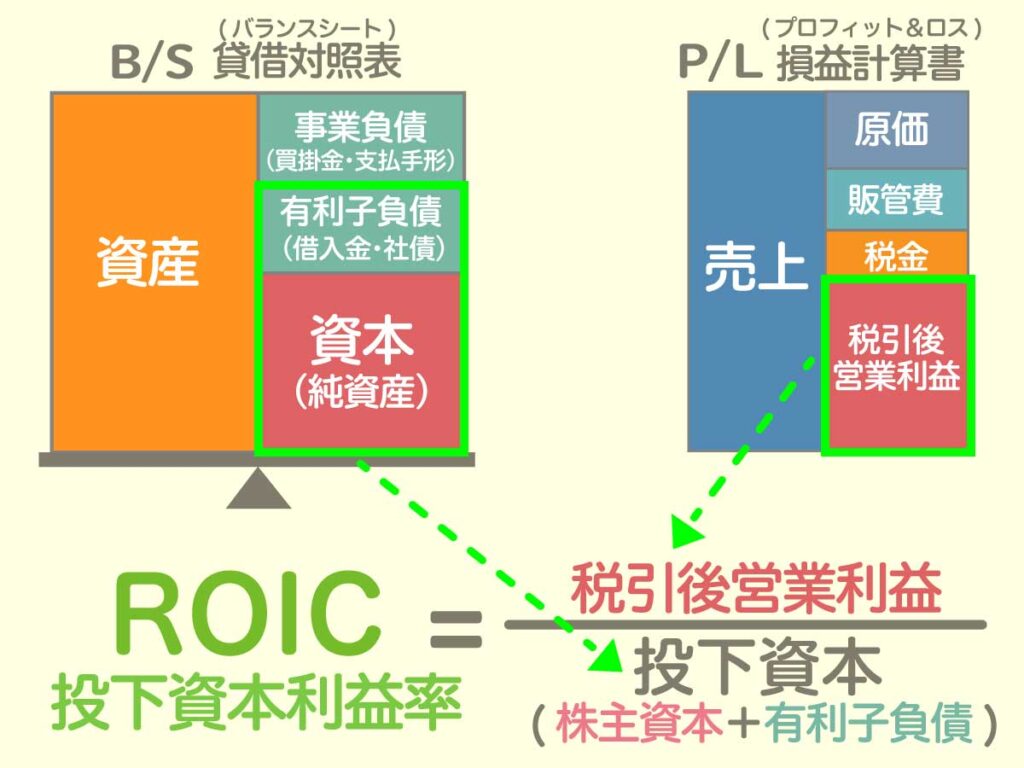

ROICとは、Return On Invested Capitalの略で「ロイック」と呼ばれます。和訳では「投下資本利益率」で、計算式は税引後営業利益÷投下資本で算出されます。(※投下資本=株主資本+有利子負債)

また「ROA」と「ROE」では「当期純利益」が分子でしたが、「ROIC」は本業である営業利益(税引後)で算出するので、より本業の稼ぐ力を評価できると言えます。

ROIC(投下資本利益率)とROE、ROAの違いとは?

「ROE」は自己資本(投資家や株主)から純利益を稼ぐ力に対し、「ROIC」は自己資本と有利子負債(銀行など)から営業利益を稼ぐ力と言えます、両者とも投資家や株主が、企業を評価する指標となっています。

また「ROA」が総資産(事業負債含めた他人資本)から純利益を稼ぐ力なので、経営者や従業員、債権者の評価指標と言えます。

●ROIC(投下資本利益率)=Return On Invested Capital=税引後営業利益÷投下資本(株主資本+有利子負債)

投下資本(株主資本+有利子負債)で、どれだけ本業(営業利益)で効率よく稼いだか?の指標

●ROE(自己資本利益率)=Return On Equity(エクイティ:資本)=当期純利益÷資本(純資産)

純資産(返済の必要がない自己資本)で、どれだけ効率よく稼いだか?の指標

●ROA(総資産利益率)=Return on Assets(アセッツ:資産)=当期純利益÷ 総資産

資産(返済の必要がある他人資本も含めた総資産)で、どれだけ効率よく稼いだか?の指標

-

-

ROE(自己資本利益率)とは?ROA(総資産利益率)の違い

まとめ

ROE(自己資本利益率)は企業価値、株式評価の基準として普及しましたが、自己資本の数値を操作(自社株買いなど)できたり、銀行からの借入金なども入っていません。そこで、より企業をクリア評価すべく「ROIC」が誕生しました。

「ROIC」は分母が投下資本なので、株主資本と有利子負債も加わるので、債権者からの調達コストも加味することになります。また利益も「ROE」は当期純利益で算出していますが、「ROIC」は営業利益なので、より本業の稼ぐ力を表す指標と言えます。